Steuerschlüssel und Umsatzsteuervoranmeldung

Ein Steuerschlüssel hat den Zweck, die Berechnung der Steuer (7% oder 19%) und das resultierende Steuerkonto einfach und zeitsparend anzusprechen.

Diese Bedeutung des Steuerschlüssels als Mittel zur Arbeitsersparnis ist zu trennen von einer möglichen Bedeutung für die Erstellung der Umsatzsteuervoranmeldung (USTVA).

In der Anwendung Scopevisio besteht keine direkte Verknüpfung zwischen dem Steuerschlüssel und dem Ausweis in der USTVA.

Im Folgenden soll an mehreren Beispielen verdeutlicht werden, wie durch entsprechende Konfiguration bei der Buchung die korrekte Position in der USTVA getroffen werden kann.

Die genannten Kontonummern beziehen sich auf den SKR03 / SKR04, evtl. Angaben zur USTVA auf den Formularaufbau des Jahres 2014.

Umsatzsteuer - Standardfall erfassen

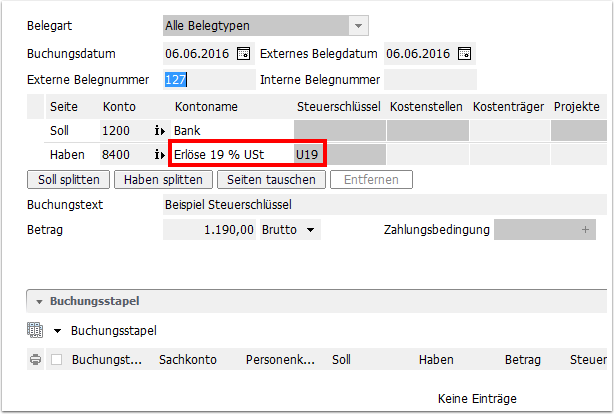

Zunächst betrachten wir die Werte und Einstellungen für das Konto 8400 / 4400 Umsatzerlöse 19%. Unsere fiktive Buchungserfassung (Buchen > Stapelbuchen) lautet: Bank an Umsatzerlöse 19% 1.190 €.

Sie können dies in der DEMO AG nachvollziehen.

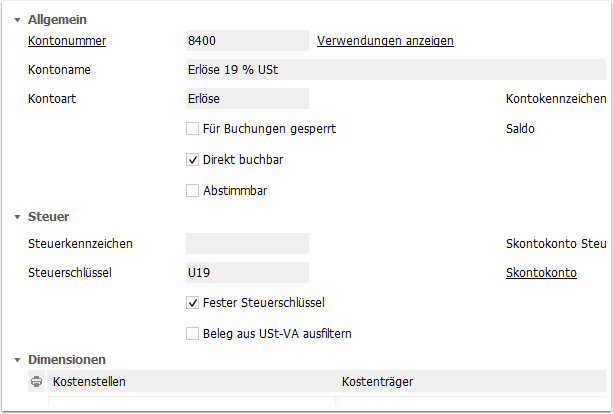

Wechseln Sie über Buchhaltung verwalten > Kontenplan und Eingabe des Kontos 8400 im Tabellenfilter zum Konto.

Hinweis: Eventuell müssen Sie den Tabellenfilter über das Lupensymbol oben rechts im Tabellenkopf einblenden.

Dann markieren Sie das Konto und wählen Bearbeiten, um das folgende Formular aufzurufen.

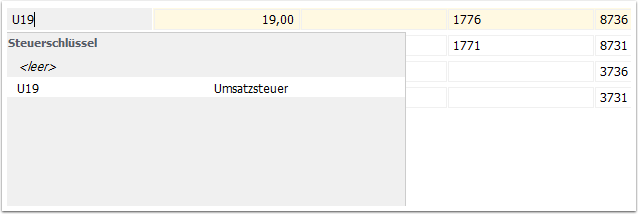

Man erkennt in der Spalte Umsatzsteuerkonto die Nummer 1776 / 8736. Auf dieses Konto wird der Umsatzsteueranteil des Umsatzes gebucht.

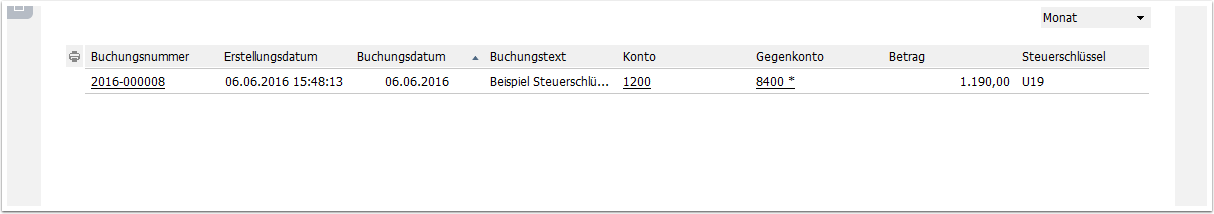

Erfassen Sie nun die Buchung. Anschließend sieht der Journal-Eintrag wie folgt aus:

Der Wert aus dem Feld Steuerschlüssel wird automatisch in die Buchungsmaske eingetragen, wenn Sie das Konto benutzen.

Der Haken in der Checkbox Fester Steuerschlüssel bewirkt, dass dieser Wert in der Buchungsmaske nicht änderbar ist. Sollten Sie ein Konto benötigen, auf dem nie ein Steuerschlüssel erfasst wird, müssen Sie das Feld Steuerschlüssel leer lassen Scopevisio kennt keinen 0%-Schlüssel.

Diese Kombination ist eine Analogie zum sogenannten DATEV-Automatikkonto.

Wechseln Sie nun über Buchhaltung verwalten zur Steuermatrix und betrachten Sie dort die Zeile des Steuerschlüssels U19.

Beim Stapelbuchen können Sie auf diese Weise anhand einer Journal-Vorschau prüfen, ob die Kontenzuordnungen korrekt sind, und anschließend erst die erfasste Buchung Übernehmen. Dies ist die Analogie zum Terminus „Journalisieren“ oder „Festschreiben“.

Umsatzsteuervoranmeldung - Standardfall

Wie verknüpft sich nun die Buchung mit der Umsatzsteuer-Voranmeldung?

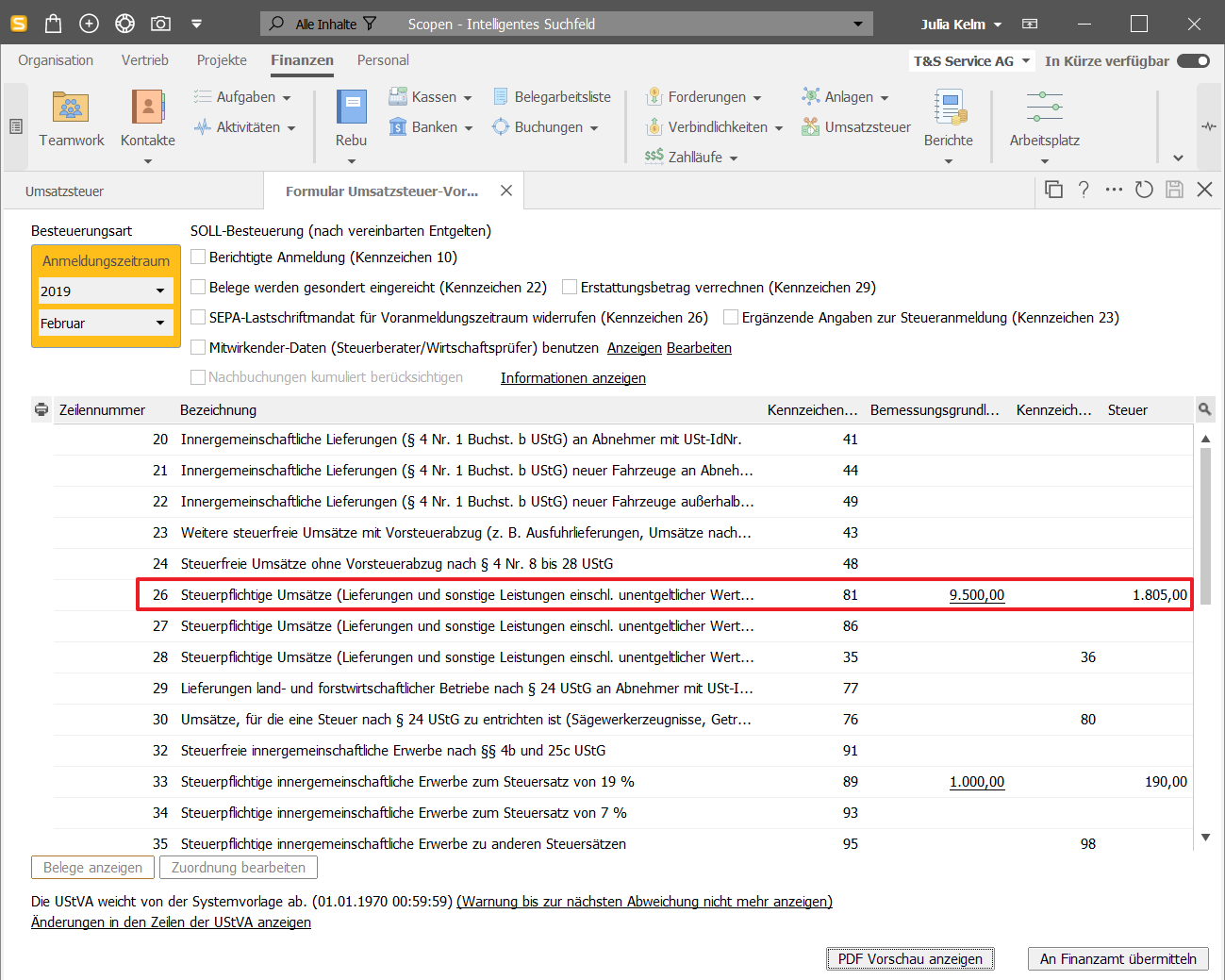

- Bitte gehen Sie im Menü auf Buchhaltung bzw. Finanzen > Umsatzsteuer.

- Wählen Sie dort Umsatzsteuer-Voranmeldung und stellen Sie den Zeitraum (hier April 2014) korrekt ein.

Wir wissen, dass die Bemessungsgrundlage (BMG) von 1.000,00 Euro und die Umsatzsteuer von 190,00 Euro in der USTVA-Position „Steuerpflichtige Umsätze (Lieferungen und sonstige Leistungen …) zum Steuersatz von 19%“ ausgewiesen werden muss. Die Anzeige sieht korrekt aus.

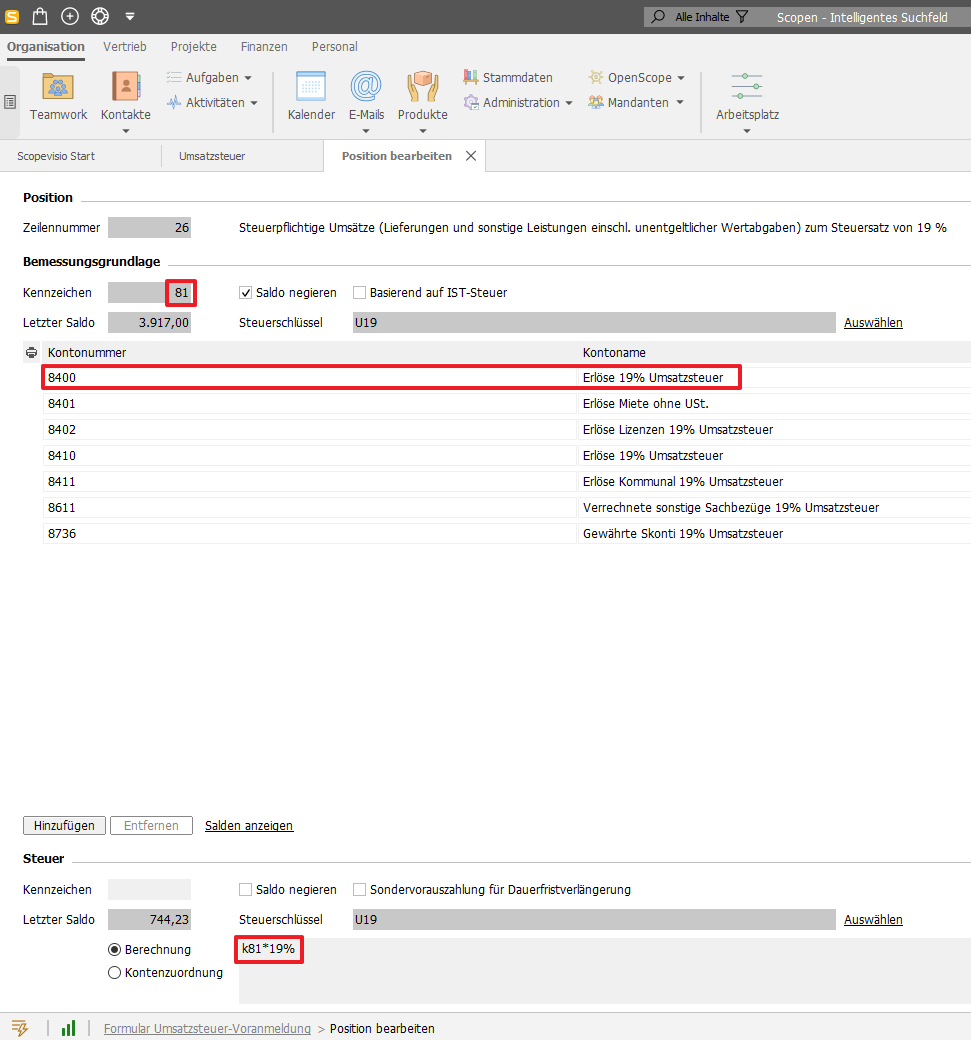

Markieren Sie nun die Zeile 26 und klicken Sie auf Zuordnung bearbeiten.

Das Formular besteht aus den Bereichen Position, Bemessungsgrundlage und Steuer. Alle Konten, die eine Bemessungsgrundlage für die Zeile 26 darstellen, sind aufgeführt, darunter auch unser Konto 8400 / 4400. Mit Hilfe dieser BMG wird im unteren Teil die Steuer berechnet, wobei k81 dem Kennzeichen BMG der USTVA entspricht. Aus dieser Logik ergibt sich:

- Jedes Umsatzsteuer-relevante Konto muss in der Voranmeldung genau einer Zeile zugeordnet sein.

- Früher durfte auf Umsatzsteuerkonten nicht mit gemischten Steuerschlüsseln gebucht werden, da der gesamte Saldo des Kontos mit dem Steuersatz multipliziert wurde. Heute kann auch eingestellt werden, dass die Umsatzsteuer nach Steuerschlüsseln statt nach Konten gezogen wird. Infolgedessen kann ein USt.-Konto jetzt auch mit gemischten Steuerschlüsseln bebucht werden.

Hinweis zur Vorsteuer: Da dort die Salden der Vorsteuerkonten gelesen werden und keine Bemessungsgrundlage benötigt wird, ist die korrekte Zuordnung problemlos. Zur Veranschaulichung können Sie eine entsprechende Zeile des USTVA-Formulars über Bearbeiten öffnen.

Reverse-charge / Innergemeinschaftliche Erwerbe

Wenn Sie eine Buchung mit einem Steuerschlüssel erfassen, der sowohl Vorsteuer als auch Umsatzsteuer auslöst, sind diese Fälle separat zu betrachten. Die Vorsteuer ist i. d. R. problemlos, da der Saldo des angesprochenen Kontos Vorsteuerkontos ausgelesen wird.

Für den Ausweis der Umsatzsteuer stellt das angesprochene Aktiv- bzw. Aufwandskonto jedoch die Bemessungsgrundlage dar. Deswegen müssen für diese Buchungen immer eigene Konten angelegt werden!

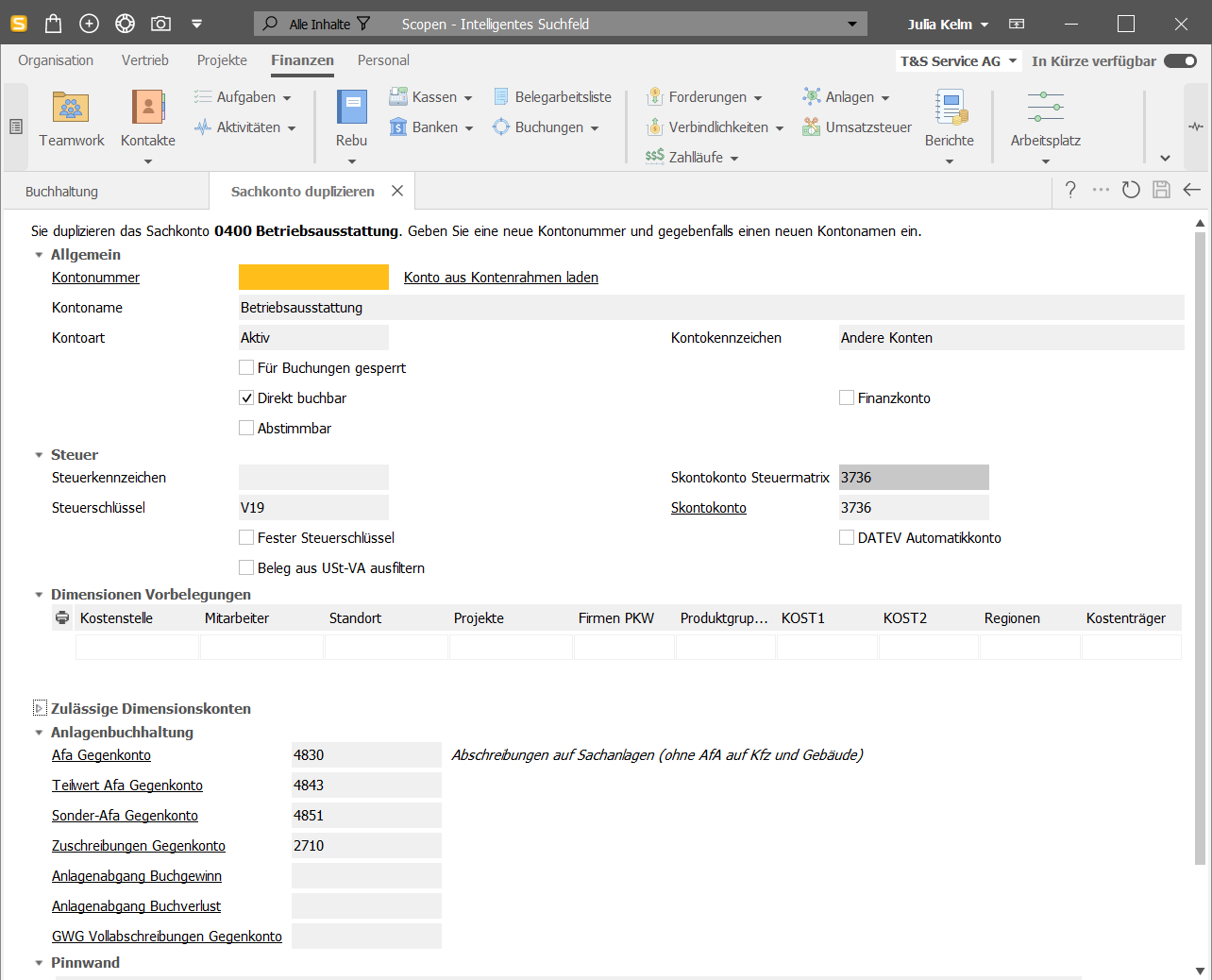

- Duplizieren Sie dazu das entsprechende Wareneingangs- oder Aufwandskonto, indem Sie Buchhaltung verwalten > Kontenplan wählen, ein ähnliches Konto markieren und auf Hinzufügen klicken. Basierend auf der Vorlage des markierten Kontos erstellen Sie dann ein neues (siehe folgende Abbildung).

- Das hat den Vorteil, dass das neue Konto in der BWA automatisch richtig berücksichtigt wird.

- Geben Sie dem Konto einen passenden Namen (z. B. Werbekosten Reverse-charge VST/UST) und weisen ihm den passenden Steuerschlüssel fest zu.

Öffnen Sie die USTVA und fügen Sie das Konto in der passenden Zeile als Bemessungsgrundlage hinzu.

Sonderfälle beim Buchen der Umsatzsteuer

Umbuchung bei Anzahlungs- und Abschlagsrechnungen

Von Anzahlungsrechnung ist die Rede, wenn der Rechnungssteller noch keine Leistung oder Lieferung erbracht hat. Sie wird auch als Vorauszahlungsrechnung bezeichnet. Die Umsatzsteuer wird fällig mit der Bezahlung der Anzahlungsrechnung durch den Kunden.

Von Abschlagsrechnung ist die Rede, wenn bereits ein Teil der Leistung erbracht worden ist, aber die Leistung nicht konkretisiert werden kann. So rechnet beispielsweise der Bauunternehmer 30% ab, ohne spezifizieren zu können, ob nun 28% oder 35% aller Kabel verlegt wurden. Die Umsatzsteuer wird fällig mit Bezahlung der Abschlagsrechnung durch den Kunden.

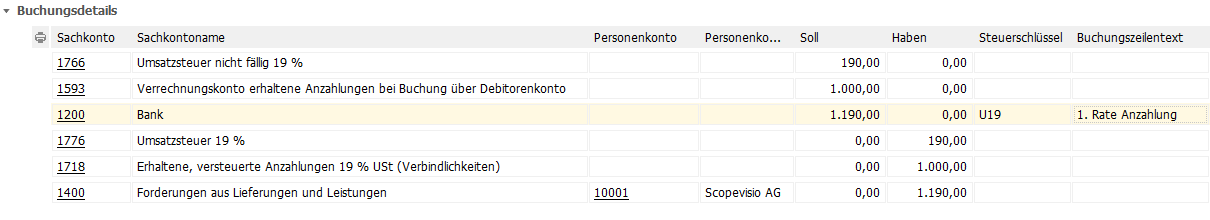

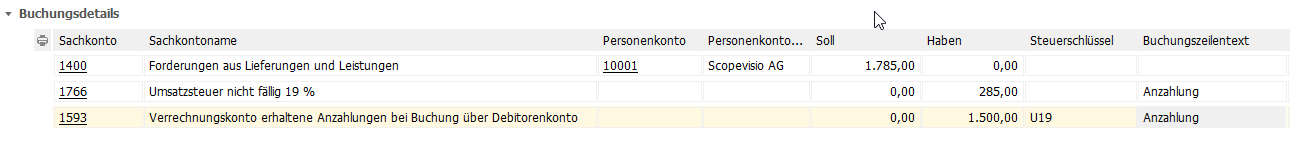

Die Buchung erfolgt in beiden Fällen Personenkonto (Debitor) gegen das Verrechnungskonto "erhaltene Anzahlungen" und das korrespondierende Konto für "nicht fällige Umsatzsteuer".

Zum Buchungsdatum der Zahlung erfolgt eine Umbuchung:

"Verrechnungskonto erhaltene Anzahlungen" und "Umsatzsteuer nicht fällig" an "Erhaltene, versteuerte Anzahlungen und Umsatzsteuer" in Höhe der (Teil-)Zahlung (Auszifferung).